Soyez préparés : comment le changement climatique affecte-t-il l'industrie de l'assurance ?

Autrefois perçues comme des piliers de stabilité financière, les compagnies d'assurance sont confrontées à un défi de taille : le changement climatique. Cet article explore les répercussions profondes et souvent méconnues de la crise climatique sur le secteur de l'assurance.

Les compagnies d'assurance, longtemps considérées comme des bastions de stabilité financière, se retrouvent aujourd'hui confrontées à une crise d'une ampleur sans précédent. Leur modèle traditionnel, basé sur des projections actuarielles largement fondées sur des données historiques, est mis à mal par les multiples turbulences induites par le dérèglement climatique.

Assurance et changement climatique : les défis de notre époque

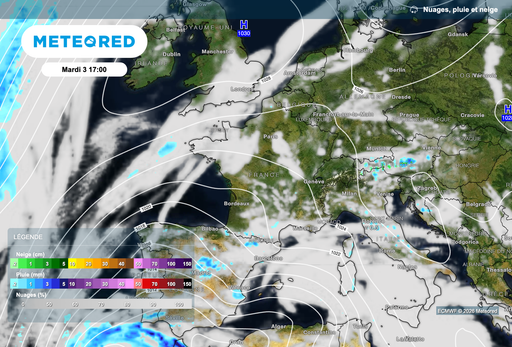

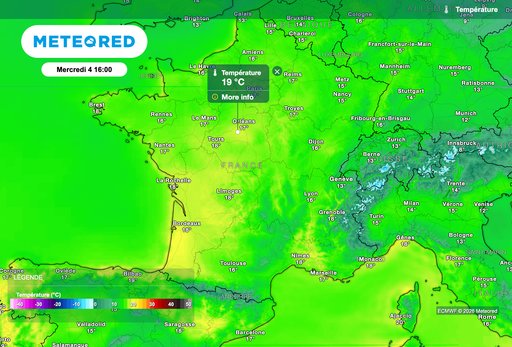

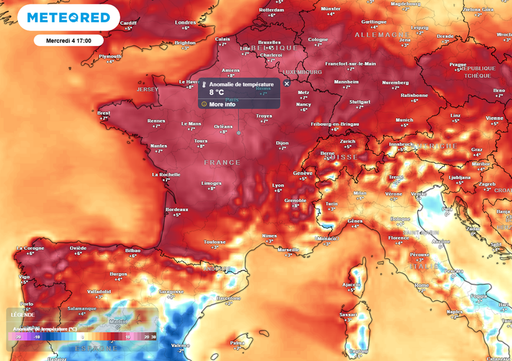

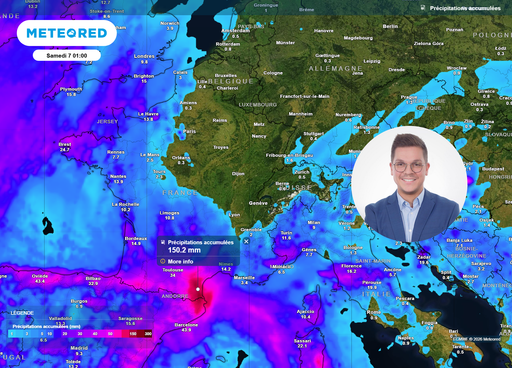

La rapidité et la brutalité des changements climatiques placent les assureurs face à une urgence inédite : repenser entièrement leur approche pour s'adapter à un monde en mutation perpétuelle. En effet, le réchauffement planétaire accroît de manière exponentielle la fréquence et l'intensité des phénomènes météorologiques extrêmes tels que les tempêtes, les inondations et les incendies de forêt, etc.

Cette réalité impose un défi colossal, menaçant l'accessibilité même de la couverture assurantielle pour de nombreux propriétaires. Les compagnies d'assurance se voient confrontées à un paradoxe : comment continuer à assurer la stabilité financière des ménages et entreprises dans un monde caractérisé par l'instabilité climatique ?

Les répercussions d'un marché en constante évolution

La dynamique changeante du marché de l'assurance se traduit par des déséquilibres croissants. Alors que certaines compagnies se retirent de zones jugées à risque, d'autres augmentent drastiquement leurs primes, rendant ainsi la protection des foyers de plus en plus chère. Cette fragmentation du marché met en lumière l'urgence de repenser les modèles actuariels traditionnels, jusqu'alors inadaptés aux bouleversements climatiques.

Les conséquences de cette évolution sont palpables :

- En Australie, l'augmentation des primes en 2023 a plongé 1,24 million de foyers dans un "stress d'accessibilité à l'assurance habitation", contre 1 million l'année précédente, selon l'institut des actuaires du pays.

- Aux États-Unis, la situation est particulièrement préoccupante. Plusieurs grandes compagnies d'assurance, dont State Farm et The Hartford, ont interrompu leurs souscriptions de nouvelles polices d'assurance habitation en Californie, tandis que les primes d'assurance ont connu une augmentation significative.

- En Europe également, les assureurs anticipent une hausse des prix à la suite d'une série d'évènements météorologiques extrêmes sur le continent.

Ces nouveaux déséquilibres fragilisent la confiance des assurés et menacent la viabilité du secteur de l'assurance. Les répercussions sont également économiques : les coûts de construction et de réparation des infrastructures sont en hausse, ce qui affecte directement la compétitivité des entreprises et le pouvoir d'achat des ménages. En outre, l'accès à des polices d'assurance abordables devient un enjeu de justice sociale, ce qui fait émerger de profondes inégalités.

Quelle tendance pour 2050 ?

Pour la France, une étude menée par France Assureurs en 2015 et mise à jour en 2021 explore l'impact potentiel du changement climatique sur le secteur de l'assurance d'ici 2050. Cette analyse novatrice a utilisé une méthodologie combinant des données climatiques et économiques afin de quantifier l'impact financier du climat sur les assureurs et de distinguer les coûts résultant directement du changement climatique de ceux liés à d'autres facteurs économiques et circonstanciels.

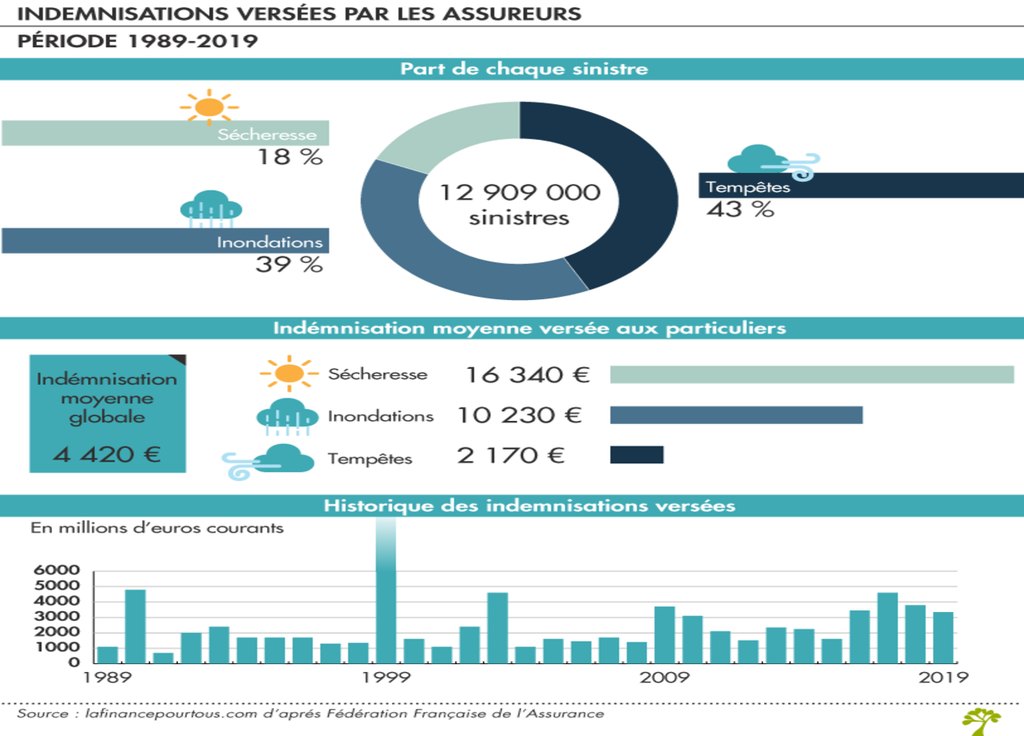

Les résultats soulignent que les coûts des aléas naturels, tels que la sécheresse, les inondations, les submersions marines et les tempêtes, devraient doubler tous les 30 ans, et que le changement climatique contribuerait pour environ un tiers à l'augmentation des sinistres climatiques au cours de cette période.

Ces conclusions révèlent que le changement climatique est déjà une réalité tangible pour les assureurs, représentant plus d'un tiers de l'augmentation des sinistres climatiques prévus. Les projections suggèrent que le montant total des sinistres liés aux événements naturels pourrait atteindre 143 milliards d'euros entre 2020 et 2050, soit une augmentation de 93 % par rapport à la période 1989-2019. Cela représente 69 milliards d'euros de coûts supplémentaires.

Cette étude met en évidence la nécessité d'une adaptation et d'une préparation accrues dans le secteur de l'assurance pour faire face aux défis croissants liés au changement climatique.

L'urgence d'une prise de conscience politique et sociale

La crise de l'assurance est une crise sociale et politique. Les dirigeants du secteur reconnaissent désormais ouvertement l'impact direct du changement climatique sur la hausse vertigineuse des primes. Il est impératif que les gouvernements et la société dans son ensemble prennent conscience de l'urgence de la situation.

L'enjeu dépasse largement le cadre économique : il s'agit de garantir la sécurité et la stabilité de nos communautés face aux bouleversements climatiques à venir. Les réponses politiques doivent être à la hauteur des défis. Les gouvernements doivent prendre des mesures audacieuses pour réguler le marché de l'assurance et garantir l'accessibilité à des polices abordables pour tous.

Vers de nouvelles solutions pour une communauté résiliente

Les compagnies d'assurance sont désormais invitées à innover et à mettre en œuvre des stratégies préventives audacieuses. Cela englobe des mesures telles que l'imposition d'un moratoire sur les nouvelles constructions dans les zones à risque et un investissement massif dans des infrastructures de protection contre les catastrophes naturelles.

La transition vers un modèle d'assurance plus durable et résilient nécessitera également une collaboration étroite entre le secteur privé, les gouvernements et la société civile. Il faudra élaborer des politiques globales et pourquoi pas des accords internationaux pour réguler le marché de l'assurance et garantir l'accessibilité à des polices abordables pour tous.

Investir massivement dans la recherche, le développement de nouvelles technologies et de solutions innovantes, sensibiliser le public concernant les risques liés au changement climatique, constituent également des initiatives à considérer par les assureurs afin de mieux s'adapter aux réalités actuelles.